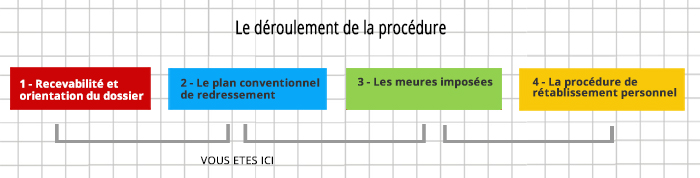

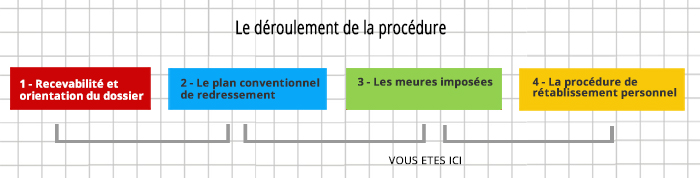

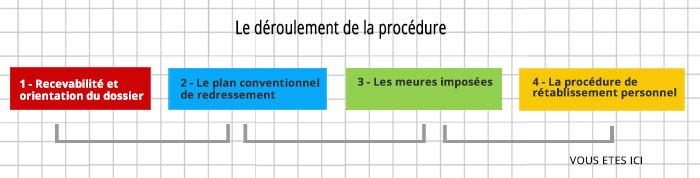

Après examen de votre dossier, la commission va proposer différentes solutions en fonction de la gravité de la situation de surendettement :

- le plan conventionnel de redressement

- les mesures imposées

- la procédure de rétablissement personnel sans liquidation judiciaire

- la procédure de rétablissement personnel avec liquidation judiciaire.

2 - Les mesures imposées par la commission de surendettement

1 - Le plan conventionnel de redressement

1.1 - Elaboration du plan conventionnel de redressement

Si vous possédez un bien immobilier, la commission va rechercher un accord, dénommé plan conventionnel de redressement, entre vous et vos créanciers sur l'aménagement de vos dettes (article L. 732-1 du code de la consommation).

Si vous ne possédez pas de bien immobilier, la commission peut ne pas rechercher d'accord et orienter directement le dossier vers des mesures imposées.

Pour cela, elle détermine votre "budget vie courante", c’est-à-dire la fraction de vos revenus qui ne sera pas utilisée pour le remboursement des dettes, mais pour faire face aux charges incompressibles.

Le "budget vie courante" ou "reste à vivre" (articles L. 731-1 et 731-2 du code de la consommation)

C’est une donnée très importante, car elle conditionne à la fois les mesures à mettre en œuvre pour vous désendetter, mais surtout la réussite de ce plan. En effet, si le reste à vivre que l’on vous octroie est trop faible, il y a de grandes chances que vous ne réussissiez pas à respecter le plan proposé.

Ce reste à vivre doit vous permettre de faire face à vos dépenses courantes incompressibles, c'est-à-dire de logement, d’électricité, de gaz, de chauffage, d’eau, de nourriture et de scolarité, de garde et de déplacements professionnels ainsi qu’à vos frais de santé.

La commission évalue ces dépenses courantes en fonction de leur montant réel (justificatifs nécessaires) ou en fonction d’un barème fixé dans son règlement intérieur (qui est public – articles R. 712-10 et R. 712-11 du code de la consommation).

Pour plus de détails, consultez le tableau relatif aux modalités des dépenses sur le site web service public.

Les règlements sont consultables dans les locaux des secrétariats des commissions de surendettement et sur le site web de la Banque de France.

Le loyer, les impôts, les taxes foncières et d’habitation, les frais de garde et les pensions alimentaires sont retenus pour leur montant réel. La commission peut néanmoins, si elle estime que ces dépenses sont manifestement excessives par rapport aux besoins de votre ménage, vous demander de les réduire.

Si le dossier a été déposé par un seul membre du couple, la commission demande au surendetté des informations sur :

pour établir la quote-part des dépenses supportées par le surendetté.

Dans tous les cas, le reste à vivre que l’on vous octroie ne peut pas :

|

La commission élabore ensuite un plan de remboursement compatible avec votre reste à vivre, en utilisant les instruments suivants : report ou rééchelonnement du paiement des dettes, remise de dettes, réduction ou suppression du taux d’intérêt, consolidation, création ou substitution de garantie.

Elle peut également vous demander d’accomplir des actes visant à faciliter ou à garantir le paiement de la dette ou, à l’inverse, vous interdire d’accomplir des actes qui aggraveraient votre insolvabilité (souscrire un crédit supplémentaire, par exemple) (article L. 732-2 du code de la consommation).

Tous les créanciers sont-ils traités à égalité ?

La commission va privilégier les dettes concernant votre logement, puis celles liées aux dépenses courantes correspondant aux dépenses nécessaires à votre vie quotidienne. Aucun réechelonnement, remise ou effacement n'est possible sans l'accord du créancier pour les dettes alimentaires, les dommages et intérêts et les dettes frauduleuses contre un organisme de protection sociale.

La commission pourra examiner la responsabilité du créancier dans les difficultés financières de son client et demander des sacrifices plus importants à un prêteur qui vous aura accordé des prêts sans discernement.

1.2 - Acceptation du plan conventionnel de redressement

Un plan vous est proposé ainsi qu’à vos différents créanciers. Il est notifié par lettre recommandée avec accusé de réception. Un créancier a trente jours pour refuser le plan (articles L. 732-3 et D. 732-3 du code de la consommation).

En l'absence de réponse dans ce délai, l'accord du créancier est réputé acquis.

Si les différentes parties l’acceptent, le plan est daté et signé. La commission vous enverra, ainsi qu'aux créanciers, un courrier confirmant l'approbation du plan. Celui-ci entrera en vigueur au plus tard le dernier jour du mois suivant la date de ce courrier.

La durée totale du plan – y compris lorsqu’il fait l’objet d’une éventuelle révision ou d’un renouvellement – ne peut excéder sept années. Les mesures du plan peuvent toutefois excéder ce délai lorsqu’elles concernent le remboursement de prêts contractés pour l’achat d’un bien immobilier constituant votre résidence principale et dont le plan vous permet d’éviter la cession, ou vous permet de rembourser la totalité de vos dettes tout en évitant la vente de votre résidence principale (article L. 732-3 du code de la consommation).

1.3 - Refus du plan conventionnel de redressement

En cas d’échec de la négociation (si vous, ou l’un de vos créanciers, avez refusé le plan proposé par la commission), vous serez avisé par lettre recommandée avec demande d’avis de réception. Le créancier a trente jours pour refuser le plan (article D. 732-3 du code de la consommation).

Vous pouvez alors abandonner la procédure ou demander à la commission de poursuivre. Là-encore, vous êtes seul maître de la décision. Un créancier ne peut demander la poursuite du dossier.

Si vous souhaitez continuer la procédure, vous ferez votre demande dans les quinze jours après réception du courrier de la commission vous informant de l’échec de la phase amiable (article R. 733-1 du code de la consommation). Une déclaration remise ou adressée par lettre simple à la commission suffit.

La commission devra travailler alors à l’élaboration d’une autre solution de désendettement. Cette fois, celle-ci ne se fera pas sur la base d’un consensus entre les parties, mais sur la base de mesures que la commission imposera.

Si vous ne faites pas de demande, le dossier est alors clos et les créanciers peuvent reprendre leurs procédures de recouvrement.

![]() Si, en cours de plan, votre situation se dégrade, vous pouvez redéposer un dossier.

Si, en cours de plan, votre situation se dégrade, vous pouvez redéposer un dossier.

Si votre situation se dégrade au point d'être irrémédiablement compromise, vous pourrez saisir la commission pour bénéficier de la procédure de rétablissement personnel (voir "Procédure de rétablissement personnel") par lettre simple signée et adressée au secrétariat de la commission.

Pour en savoir plus, consultez sur le site service public, le plan conventionnel de surendettement.

2 - Les mesures imposées par la commission de surendettement

2.1 - Elaboration des mesures imposées

En l'absence de mission de conciliation ou en cas d'échec de celle-ci, la commission peut, à votre demande, sur la base de votre "budget vie courante", vous imposer tout ou partie des mesures suivantes sur une durée de 7 ans maximum (article L. 733-1 du code de la consommation) :

- rééchelonner le paiement des dettes, y compris en différant le paiement de certaines dettes (le report du paiement d’un crédit ne peut excéder la moitié de la durée restant à courir sur ce crédit),

- imputer les paiements d’abord sur le capital

- réduire le taux d'intérêt des échéances reportées ou rééchelonnées, sans toutefois pouvoir être supérieur au taux d'intérêt légal,

- suspendre le remboursement des dettes autres qu’alimentaires pour une durée maximale de deux ans (c’est le "moratoire").

Le moratoire

Trente jours avant la fin du moratoire, la commission vous avertira par lettre recommandée qu’elle va reprendre votre dossier et examiner avec vous votre situation financière. Vous avez trente jours pour répondre et donner l’état de votre patrimoine et toute évolution de votre situation.

A l’issue du moratoire et en fonction de l’évolution de votre situation, vous pourrez saisir à nouveau la commission dans un délai de trois mois (article R. 733-5 du code de la consommation). Celle-ci imposera des nouvelles mesures mais en aucun cas un nouveau moratoire ne sera mis en place.

Après consultation des personnes concernées, elle rend son avis dans un délai de deux mois. Cet avis est notifié en recommandé aux intéressés.

Si votre situation est irrémédiablement compromise, la commission pourra imposer un rétablissement personnel sans liquidation judiciaire ou saisir le juge aux fins d’ouverture d’une procédure de rétablissement personnel avec liquidation judiciaire.

|

La commission peut, à votre demande, et après avoir mis les parties en mesure de présenter leurs observations, également imposer, par décision spéciale et motivée (article L. 733-4 du code de la consommation), les mesures suivantes :

- de réduire le montant du capital restant dû sur le crédit immobilier du logement principal lorsque celui-ci a fait l’objet d’une vente forcée (Nota : la vente amiable ou forcée du logement, à la suite d’une saisie, ne permet pas toujours de rembourser le prêteur. Dans ce cas, la commission peut proposer une remise partielle ou totale de la dette qui reste due en tenant compte de vos possibilités de paiement. Le prix de la vente est imputé en priorité sur le capital à rembourser, et non sur les intérêts),

- d’effacer partiellement des créances en complément des mesures imposées vues précédemment (les créances qui ont été payées à votre place par une caution ou votre coobligé, personnes physiques, ne peuvent pas faire l’objet d’un effacement).

2.2 - Contestation des mesures imposées

Le juge n'interviendra qu'en cas de contestation de la décision de la commission.

- Vous, ou l’un de vos créanciers, pouvez contester les mesures imposées par la commission devant le juge des contentieux de la protection (juge spécialisé du tribunal judiciaire) (article L. 733-10 du code de la consommation). La contestation est formée par déclaration remise ou adressée par lettre recommandée avec avis de réception au secrétariat de la commission dans un délai de trente jours (article R. 733-6 du code de la consommation).

Le juge devra alors statuer sur l’ensemble de ces mesures. Il pourra les confirmer ou prendre d’autres dispositions en s’appuyant sur tout ou partie des instruments décrits précédemment (voir ci-dessus, la partie "Elaboration"). A l’occasion de ce recours, le juge peut prononcer, avec votre accord, un rétablissement personnel sans liquidation judiciaire.

Ce que décidera le juge s’imposera alors aux parties. Un recours en appel est toutefois possible.

Avant de statuer, le juge peut, à la demande d’une partie, ordonner par provision l’exécution d’une ou plusieurs des mesures. Il peut faire publier un appel aux créanciers. Il peut vérifier, même d’office, la validité des créances ainsi que le montant des sommes réclamées et s’assurer que le débiteur est bien éligible à la procédure de traitement de surendettement. Il peut également prescrire toute mesure d’instruction qu’il estime utile. Les frais liés à cette instruction sont à la charge de l’Etat. Sauf disposition contraire, le juge peut obtenir communication de tout renseignement lui permettant d’apprécier la situation du débiteur et l’évolution possible de celle-ci (article L. 733-12 du code de la consommation).

- Si ni vous, ou ni l’un de vos créanciers, ne contestez les mesures de la commission, ces dernières s’imposent aux parties, à l’exception des créanciers dont l’existence n’aurait pas été signalée par le débiteur et qui n’en auraient pas été avisés par la commission.

Durant le plan, les créanciers concernés ne peuvent exercer des procédures d’exécution à l’encontre de vos biens. Si en cours de plan, votre situation se dégrade et devient irrémédiablement compromise, vous pourrez saisir la commission pour bénéficier de la procédure de rétablissement personnel (voir ci-dessous "La procédure de rétablissement personnel").

3 - La procédure de rétablissement personnel

Lors de l’instruction du dossier, la commission peut constater que vous êtes dans une situation irrémédiablement compromise, à savoir que votre endettement est tel que les mesures de rééchelonnement, de réduction de taux d’intérêt, de suspension de paiement pendant un délai maximal de deux ans… ne vous permettront pas de redresser votre situation financière. Elle vous orientera alors vers une procédure de rétablissement personnel.

On distingue deux types de procédures de rétablissement personnel selon l’importance de votre actif :

- si l’actif est quasi inexistant, on recourra à une procédure de rétablissement personnel sans liquidation judiciaire,

- s’il existe un actif valorisable, on procédera à un rétablissement personnel avec liquidation judiciaire.

3.1 - La procédure de rétablissement personnel sans liquidation judiciaire, dite "procédure simplifiée"

Vous êtes dans une situation irrémédiablement compromise et vous ne possédez que :

- des biens meublants nécessaires à la vie courante et des biens non professionnels indispensables à l’exercice de votre activité professionnelle,

- des biens dépourvus de valeur marchande ou dont les frais de vente seraient disproportionnés par rapport à leur valeur vénale.

La commission de surendettement peut alors imposer une procédure de rétablissement personnel sans liquidation judiciaire (article L. 741-1 du code de la consommation).

3.1.1. Mise en œuvre de la procédure

La décision de la commission est notifée aux parties par lettre recommandée avec accusé de réception.

La recommandation ne nécessite ni votre accord, ni la tenue d’une audience. Votre bonne foi est vérifiée.

Une mesure de publicité est effectuée pour permettre aux créanciers de former un recours, appelé "tierce opposition" contre la décision du juge.

Le défaut de déclaration de dettes vaut extinction des dettes. La mise en œuvre de la procédure est notifiée aux parties.

3.1.2 - Conséquences de la mise en œuvre

La procédure de rétablissement personnel sans liquidation judiciaire entraîne l’effacement de toutes les dettes non professionnelles à l’exception :

- des dettes alimentaires,

- des amendes dans le cadre d’une condamnation pénale,

- des réparations pécuniaires allouées aux victimes dans le cadre d’une condamnation pénale,

- des dettes dont le prix a été payé en lieu et place par la caution ou le coemprunteur (article L. 741-2 du code de la consommation).

3.1.3 - Contestation

Vous pourrez contester cette décision, de même que vos créanciers, par déclaration remise ou adressée par lettre recommandée avec accusé de réception au secrétariat de la commision dans un délai de 30 jours à compter de sa notification (article R. 741-1 du code de la consommation).

La commission procède à des mesures de publicité pour permettre aux créanciers qui n'ont pas été avisés de la décision de former un recours devant le juge des contentieux de la protection. Ils ont deux mois à compter de la publicité pour exercer un recours (article R.741-2 du code de la consommation).

Le secrétatiat de la commission transmet la contestation avec le dossier au greffe du tribunal judiciaire.

Avant de statuer, le juge peut faire publier un appel aux créanciers par publication dans un journal d’annonces légales. Il peut vérifier, même d’office, la validité et le montant des créances, et s’assurer que vous êtes bien dans une situation irrémédiablement compromise et que vous êtes de bonne foi.

Le jugement par lequel le juge se prononce sur la contestation est susceptible d’appel. Une publication du jugement est prévue afin de permettre les déclarations de tierce-opposition des créanciers non avisés dans un délai de 15 jours.

Si le juge constate que vous n’êtes pas dans la situation vous permettant de bénéficier du rétablissement personnel sans liquidation judiciaire, il peut :

- ouvrir une procédure de rétablissement personnel avec liquidation judiciaire,

- ou renvoyer le dossier devant la commission si votre situation n’est pas irrémédiablement compromise.

Une mesure de publicité est effectuée pour permettre aux créanciers de former un recours, appelé "tierce opposition" contre la décision du juge.

Le défaut de déclaration de dettes vaut extinction des dettes. La mise en œuvre de la procédure est notifiée aux parties.

3.2 - Procédure de rétablissement personnel avec liquidation judiciaire

Cette procédure permet d’effacer toutes vos dettes non professionnelles par la vente de votre actif, même si le produit de la vente ne permet pas de rembourser l’intégralité de vos dettes. L’ouverture de cette procédure nécessite obligatoirement votre accord.

Le recours à cette procédure peut être fait à tout moment :

- vous pouvez saisir le juge des contentieux de la protection du lieu de votre domicile, en cas d’impossibilité de mettre en œuvre un plan amiable ou un plan avec des mesures imposées, compte tenu de l’importance de l’endettement auquel les dispositions de la procédure classique de surendettement ne suffiraient pas à redresser la situation. Pour vous aider, utilisez le formulaire Cerfa 16041*02 : Requête aux fins de saisine du juge des contentieux de la protection.

- le juge des contentieux de la protection peut se saisir à l’occasion des recours exercés devant lui en matière d’orientation, de l’état d’endettement, des mesures imposées.

En cas d’aggravation de votre situation en cours d’exécution d’un plan conventionnel ou de mesures imposées, vous pouvez aussi saisir la commission afin de bénéficier de la procédure de rétablissement personnel avec liquidation judiciaire.

Bon à savoir : La représentation par un avocat n'est pas obligatoire dans le cadre du surendettement.

3.2.1 - Examen des conditions d’ouverture et jugement d’ouverture

Lors de l'ouverture d'une procédure de rétablissement personnel avec liquidation judiciaire, les parties sont convoquées (articles L. 742- 3 et R. 742-4 du code de la consommation). Cette audience permet de vérifier que votre situation justifie l’ouverture de la procédure. Un travailleur social peut vous assister lors de l’audience. Il est mené une enquête sociale. Le juge, après vous avoir entendu et apprécié le caractère irrémédiablement compromis de votre situation ainsi que votre bonne foi, rend un jugement prononçant l'ouverture de la procédure.

Un mandataire (associations familiales ou de consommateurs, mandataires judiciaires...) peut être désigné par le juge (article R. 742-5 du code de la consommation). Il y a publicité du jugement dans un journal d’annonces légales par le greffe du tribunal judiciaire (ou par le mandataire désigné par le juge). Les créanciers ont alors 2 mois pour déclarer leurs créances à compter de la publicité.

3.2.2 - Conséquences du jugement d’ouverture

Les procédures d’exécution sont suspendues automatiquement, sauf pour les dettes alimentaires. Il y a interdiction d’initier de nouvelles poursuites afin d’obtenir un titre exécutoire permettant les saisies.

Ces suspensions et interdictions ne concernent que vous, et non les cautions et co-obligés qui peuvent continuer à être poursuivis. Cela est effectif jusqu’à la clôture de la procédure, sans pouvoir dépasser un an.

Vous ne pouvez plus céder à titre gratuit ou onéreux vos biens. De plus, vous ne devez pas aggraver votre endettement en souscrivant de nouveaux emprunts par exemple.

3.2.3 - Déclaration et arrêté des créances

Si un créancier ne déclare pas sa créance, par lettre recommandée avec avis de réception, dans un délai de 2 mois à compter de la publicité du jugement d’ouverture auprès du greffe du tribunal judiciaire ou du mandataire désigné, sa dette est éteinte (articles L. 742-11 et R. 742-11 du code de la consommation).

Du fait de l’extinction de la dette, le créancier ne pourra plus actionner la caution pour lui demander le paiement des sommes en lieu et place du principal obligé.

La déclaration doit répondre à certaines mentions obligatoires, à peine d’irrecevabilité : montant en principal, intérêts, accessoires et frais de la créance, origine de la créance et nature de la garantie.

Un état des créances est arrêté par le juge des contentieux de la protection après un bilan économique et social établi par le mandataire nommé ou, à défaut, par le greffe du juge.

Ce bilan est adressé aux parties par lettre recommandée avec accusé de réception. Il peut être contesté dans le délai de 15 jours avant la date d’audience.

Les contestations sont examinées par le juge, et les parties convoquées à l’audience sont entendues par le juge. Le juge arrête ensuite l’état des créances, et dans cette même décision décide de la suite donnée à la procédure.

3.2.4 - Orientation de la procédure

Le jugement tient compte de l’importance de votre patrimoine :

- il établit un plan si la liquidation judiciaire peut être évitée,

- il prononce la clôture pour insuffisance d’actif,

- il prononce la liquidation de votre patrimoine personnel.

Le juge arrête un plan par jugement avec des mesures opposables à toutes les parties pour une durée maximale de 7 ans.

Dans le cas où vous ne possédez rien d’autres que des biens meublants (mobilier, ordinateur...) nécessaires à la vie courante, ou indispensables à l’exercice de votre activité professionnelle, ou dépourvus de valeur marchande, ou dont les frais de vente seraient manifestement disproportionnés au regard de leur valeur vénale, l’effacement des dettes est prononcé sans liquidation de votre patrimoine.

Le juge nomme un liquidateur qui est chargé de vendre votre patrimoine personnel dans un délai de 12 mois à compter de la prononciation de la liquidation. Cette liquidation s’opère à l’amiable, si toutes les parties sont d’accord sur le prix des biens vendus, ou par vente forcée (article L. 742-16 du code de la consommation). Le produit de la vente sera réparti entre les créanciers, selon le rang des sûretés assortissant leurs créances (exemple hypothèque, cautionnement...).

3.2.5 - Clôture de la procédure

Lorsque les opérations de liquidation sont terminées, le juge rend un jugement de clôture de la procédure :

- pour extinction du passif lorsque la vente du patrimoine a permis de rembourser toutes les dettes,

- pour effacement des dettes lorsque le patrimoine est insuffisant pour être liquidé.

Le juge peut ordonner un suivi social afin de vous aider à gérer votre budget (article L. 742-23 du code de la consommation).

3.2.6 - Conséquence du jugement de clôture

La clôture entraîne l’effacement des dettes, à l’exception de celles dont le prix a été payé au lieu et place du surendetté par la caution (article L. 742-22 du code de la consommation), à l’exception :

- des dettes alimentaires,

- des amendes dans le cadre d’une condamnation pénale,

- des réparations pécuniaires allouées aux victimes dans le cadre d’une condamnation pénale.

La dette résultant de votre engagement en tant que caution solidaire de la dette d’un entrepreneur individuel ou d’une société est également effacée.

La dette relative à l’émission d’un chèque rejeté pour défaut de provision est effacée et vaut régularisation.

Vous retrouvez la libre disposition des biens qui n’ont pas été vendus et pouvez exercer vos droits et obligations sur votre patrimoine.

Vous êtes inscrit au fichier national des incidents de remboursement des crédits aux particuliers (FICP) pendant 5 ans à compter du jugement de clôture.

Le jugement de clôture est susceptible d’appel.

3.2.7 - Redépôt

Si vous redéposez de nouveau un dossier en commission alors que vous avez déjà bénéficié d’une procédure de rétablissement personnel (avec ou sans liquidation judiciaire), la commission pourra, si elle estime que votre situation est de nouveau irrémédiablement compromise, recommander au juge que les mesures d’effacement des dettes soient assorties de la mise en place de mesures d’accompagnement social ou budgétaire.

Pour en savoir plus

> Consultez sur le site service public "Le rétablissement personnel sans liquidation judiciaire" ou "Le rétablissement personnel avec liquidation judiciaire"

> Consultez la fiche INC "Comment réagir en cas de surendettement"

> Consultez sur le site mesquestionsdargent "Etre en situation de surendettement"

> Visualisez la vidéo de ABE Info Service "Surendettement des solutions sont possibles"

Corinne Lamoussière-Pouvreau,

Juriste à l'Institut National de la consommation